Центральный банк Бразилии отчитался, что за октябрь коэффициент дефолта по потребительским и деловым кредитам - один из показателей финансовой стабильности инвестиций - вырос в Бразилии до самого высокого уровня почти за четыре года.

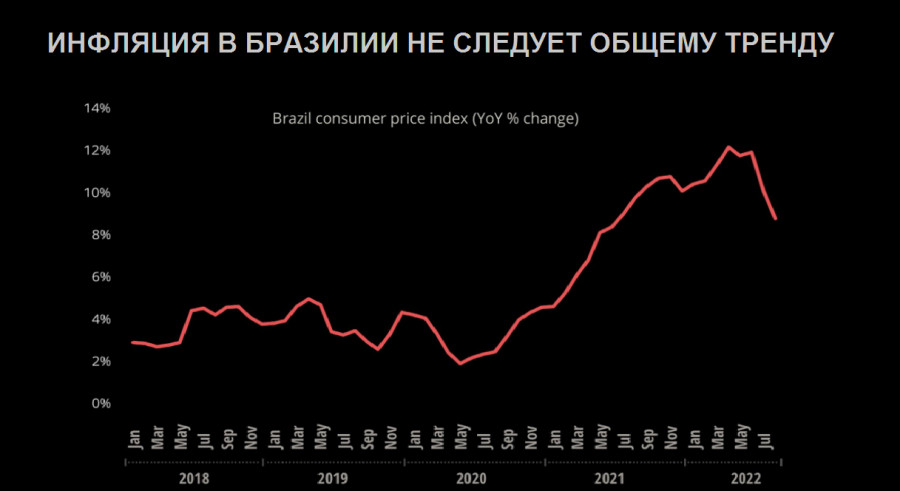

Инфляция в Бразилии не следует за мировым трендом

Коэффициент дефолтов по нецелевым кредитам увеличился до 4,2% с 4,1% в сентябре, что является самым высоким показателем за 48 месяцев начиная с августа 2018 года (тогда показатель составил 4,22%). Основной причиной представители регулятора называют высокую стоимость заимствований и агрессивное ужесточение денежно-кредитной политики.

Параллельно выросли спреды по банковским кредитам до 30,3% с 28,6% месяцем ранее.

Стоит ли овчинка выделки?

Экономика Бразилии удивила инвесторов своим ростом в этом году. При этом реальный ВВП во втором квартале оказался выше медианных прогнозов.

Только во втором квартале экономика смогла вырасти на 1,2%. Потребительские расходы пока опережают снижение государственного потребления и экспорта, что говорит о том, что бразильцы еще не начали экономить.

Более того, экономический рост в этом квартале был широко распространен, и буквально каждая крупная отрасль продемонстрировала положительный рост - от производства какао-бобов до добычи полезных ископаемых.

Бразилия - традиционно сырьевая страна.

Высокие цены на сырьевые товары ранее поддерживали достаточно стабильный рост, поскольку страна получала хорошие премии за значительный экспорт нефти, железной руды и сельскохозяйственных товаров.

Увы, сейчас цены на многие из этих сырьевых товаров падают на фоне опасений глобальной рецессии. Экономика также борется с высокой инфляцией и связанными с ней более высокими процентными ставками. И хотя инфляция начала снижаться, а центральный банк пока приостановил повышение ставок, ожидается, что в следующем году экономика все же снизит темпы достаточно серьезно.

Инфляционная составляющая

Бразилия, как и многие другие страны мира, прямо сейчас упорно борется с высокой инфляцией. В пользу этого региона можно отметить ранее и агрессивное повышение ставок Banco Central do Brasil (BCB).

Фактически BCB был одним из самых агрессивных в отношении денежно-кредитной политики, впервые подняв ставки в начале 2021 года.

С тех пор BCB осуществил более десяти последовательных повышений ставок, прежде чем достаточно неожиданно взять паузу в сентябре 2022 года. В итоге прогнозы экспертов сошлись на том, что, вероятнее всего, учетная ставка центрального банка в конечном итоге достигнет 13,75%.

С началом инфляции в США, потребительская инфляция у его южного соседа ускорилась до 12,1% в годовом исчислении в апреле 2022 года. Но что более примечательно, она уже снизилась до 8,7% в годовом исчислении - аккурат к августу. Правда, более высокие процентные ставки, сопровождаемые ослаблением инфляции, фактически повысили реальную (или скорректированную с учетом инфляции) процентную ставку.

Несмотря на ястребиную политику, BCB все еще может столкнуться с трудностями, чтобы вернуть инфляцию в свой целевой диапазон. Собственные прогнозы центрального банка показывают, что инфляция останется выше верхнего целевого диапазона до четвертого квартала 2023 года. Если честно, это гораздо дольше, чем планируют та же ФРС или ЕЦБ... но, как по мне, это гораздо более реалистичный срок.

Отмечу, что некоторые члены Комитета по денежно-кредитной политике, который устанавливает процентные ставки, предпочли бы снова повысить ставки в сентябре, чтобы лучше справиться с инфляционным давлением. В этом смысле Бразилия идет впереди многих других стран, и это, скорее всего, дает ей хорошую фору.

Но в бочке меда не без ложки дегтя.

Одной из проблем, с которыми сталкивается BCB, является связь дезинфляционного давления, наблюдавшегося во второй половине этого года, с интервенциями фискальной политики.

Так, недавно принятые меры по снижению налогов и субсидий на топливо резко снизили транспортные расходы. Для примера, транспортные расходы выросли всего на 7,6% в годовом исчислении в августе, что является заметным снижением по сравнению с 20,1% в годовом исчислении в июне.

Собственно, плохие новости заключаются в том, что срок действия этих фискальных послаблений истек после второго тура президентских выборов, прошедшего на 30 октября, что устраняет этот ключевой источник роста ВВП.

Еще одним важным источником дезинфляции стало снижение цен на энергоносители, в том числе значительное снижение стоимости электроэнергии для жилых помещений. Конфликт на Украине и глобальные экономические перспективы - крайне неопределенные факторы, которые в конечном итоге будут определять стоимость энергии во всем мире и в Бразилии. Пока топливо по всему миру снижается, и для Бразилии это хорошие новости. Но это падение цен может обратить вспять процесс прибавки ВВП, если российско-украинские отношения перейдут на новый виток эскалации. Хотя, если честно, по моему мнению, Бразилия вполне неплохо переживет даже обострение отношений между бывшими союзниками. Именно это заставляет обратить внимание на этот регион.

И все же BCB необходимо будет видеть постоянные доказательства того, что более низкая инфляция сохранится. Снижение инфляционных ожиданий до целевого уровня будет иметь решающее значение для Центробанка, чтобы быть уверенным в сохранении более низкой инфляции.

Пока инфляционные ожидания немного снизились, но легко предположить, что они продолжат удерживать уровень 9,9% в течение следующих 12 месяцев. Вероятно, потребуется дальнейшее смягчение ожиданий, чтобы вернуть инфляцию в целевые рамки. Однако у правительства Бразилии заканчиваются возможности для этого.

Пока крайне важно обеспечить, чтобы внешние события не вызывали инфляционного давления внутри страны. Ястребиный ответ BCB немного поддержал стоимость валюты. Однако, поскольку BCB придержал коней в сентябре - аккурат перед выборами - валюта может еще больше обесцениться, создав повышательное давление на цены на импорт и, следовательно, на инфляцию. Действительно, бразильский реал немного ослаб в период с августа по настоящее время, поскольку глобальные перспективы ухудшились, а центральные банки усилили свою ястребиную риторику и политику.

Экспорт и хорошие новости

Одним из самых сильных преимуществ для экономики Бразилии был экспорт.

Только в августе экспорт товаров вырос на 19,1% в долларовом выражении по сравнению с тем же периодом годом ранее.

Высокие цены на сырьевые товары и высокий мировой спрос на товары позволили бразильскому экспорту резко увеличиться после начала пандемии. Но и тут радоваться рано.

Ожидается, что рост экспорта замедлится. Более слабая глобальная экономическая среда, угроза глобальной рецессии и связанное с этим падение цен на сырьевые товары, безусловно, снизят спрос на экспорт Бразилии. Цены на крупнейшие экспортные товары Бразилии, включая железную руду, сырую нефть и соевые бобы, в этом году снизились, и это только начало.

Одной из возможных опор для экспорта является спрос со стороны Китая, который на сегодняшний день является крупнейшим экспортным рынком Бразилии. Только на КНР приходится более четверти экспорта ее товаров.

Исторически сложилось так, что более половины экспорта Бразилии в Китай составляют сырая нефть и соевые бобы. Хотя цены на эти товары могут еще больше упасть, Китай может закупить больший объем этих товаров у Бразилии.

Аналитики азиатского региона все еще надеются, что после относительно слабого роста в этом году экономика Китая ускорится в следующем году. Это могло бы поддержать спрос на бразильский экспорт.

Однако экспорт таких товаров, как железная руда, на долю которого приходится примерно 20% экспорта товаров Бразилии в Китай, вряд ли восстановится. Все же до этого быстрорастущий сектор недвижимости Китая требовал больших объемов стали и железной руды для производства. К сожалению, рынок недвижимости Китая задыхается, а значит и экспорт будет падать.

Другие виды инвестиций в инфраструктуру в Китае могли бы поддержать спрос на бразильское сырье, но до сих пор инвестиции в инфраструктуру не смогли компенсировать спад на рынке строительства недвижимости. Это ставит под сомнение версию о том, что Китай может компенсировать грядущее снижение спроса на бразильскую экспортную продукцию.

Поэтому есть ощущение, что экспорт Бразилии начнет падать, и довольно быстро. Особенно на фоне ковидных протестов и массовых заражений в КНР. Однако будем честными, вряд ли в следующем году можно будет назвать страну, которая не потеряет от грядущей рецессии.

В итоге было заметно, что в начале этого года финансовое состояние Бразилии улучшилось.

За 12 месяцев, закончившихся в июле, первичный профицит сектора государственного управления, за вычетом процентных расходов, вырос до 2,5% ВВП. Доходы были относительно высокими благодаря высоким ценам на сырье и ужесточению рынка труда.

К сожалению, цены на сырьевые товары уже снижаются против совсем недавнего ралли верх, а ослабление мировой экономики ожидаемо ударит по объемам экспорта, снизив доходы от импорта.

Государственные расходы также должны сократиться в следующем году.

Фискальные стимулы, принятые ранее в этом году, будут отменены после выборов, поскольку изначально планировалось, что эти меры должны были носить временный характер.

Кроме того, общественность уже сейчас недовольна тем, что процентные расходы по государственному долгу достигли 6,3% ВВП за 12 месяцев, закончившихся в июле.

Расходы по процентам могут вырасти еще больше, если центральный банк будет вынужден возобновить повышение ставок. Поддержание значительного первичного профицита, вероятно, будет необходимо для сокращения этих высоких процентных расходов и, в конечном итоге, для высвобождения государственных доходов для более продуктивного использования.

Корпоративные долги растут... и долги домохозяйств тоже

Теперь, с учетом новостей, становится видно, что правительства не единственные, кто борется со своим долговым бременем.

Только на обслуживание долгов в мае домохозяйства потратили 27,6% своих доходов. Хотя это немного ниже январского пика в 28,5%, оно остается намного выше исторических норм, и вероятно, эта цифра будет только расти в ближайшие полгода. Так, еще в 2018 году коэффициент обслуживания долга домохозяйств составлял 20,8%.

К счастью, условия для домохозяйств улучшились.

Во-первых, уровень безработицы упал до 9,1%, что является самым низким показателем с 2015 года, а общая занятость значительно выше своего пика до пандемии. Во-вторых, по мере снижения безработицы заработная плата начинает расти. Нельзя сказать, что в условиях инфляции это хорошая новость, однако этой участи не избежало пока ни одно правительство.

В результате доверие потребителей улучшилось, что свидетельствует о том, что реальные потребительские расходы могут увеличиться до конца года. Но здесь не все так гладко.

Центральный банк недавно предупредил о своей растущей озабоченности по поводу влияния снижения экономической активности на кредитные риски в стране, указав на «соответствующее» увеличение рисков по финансированию семей в этом году.

По данным центрального банка, платежеспособность населения ухудшилась даже на фоне улучшения показателей экономики и рынка труда. И было бы удивительно, если выводы оказались другими. Однако теперь это начинает выливаться в невозможность для населения погашать потребительские кредиты.

Так, непогашенные кредиты выросли на 1,0% в октябре по сравнению с предыдущим месяцем до 5,215 трлн реалов (964,1 млрд долларов), хотя 12-месячная ставка снизилась до 15,8% с 16,4% в сентябре.

Центральный банк прогнозирует рост кредита на 14,2% в этом году. А это значит, что доля непогашенных кредитов может увеличиться уже к январю 2023 года.

Да, инфляция, наконец, пошла на убыль, так что экономика Бразилии должна иметь хорошие возможности для более сильного реального роста. Улучшение ситуации на рынке труда, повышение потребительского доверия и пауза в повышении процентных ставок должны поддержать внутренний спрос.

И все же внешняя среда стремительно ухудшается.

Глобальная рецессия сократит экспорт, который был двигателем роста с момента начала пандемии. Кроме того, ужесточение фискальной подушки сдержит рост ВВП в следующем году. Государственную поддержку экономике будет трудно получить, учитывая большую сумму денег, которую она должна потратить на обслуживание существующих долгов. Возможно, правительство выпустить облигации внутреннего займа для погашения срочных платежей, однако высокие ставки ставят под вопрос этот вариант.

Бразилия готовится к серьезному спаду

Ситуативный трейдинг: акции Nike растут

Швеция повышает процентные ставки

Китай и Индия сворачивают покупку российского газа

Индия – новый Китай, говорят инвесторы