برطانوی پاؤنڈ/امریکی ڈالر کی کرنسی کے جوڑے نے دن کے دوران نمایاں اضافہ دکھایا لیکن دن کے اختتام تک تیزی سے گر گیا۔ "شو" صبح سویرے شروع ہوا جب برطانیہ نے اپنی افراط زر کی رپورٹ جاری کی، جو کہ امریکی افراط زر کے اعداد و شمار سے بھی زیادہ دلچسپ تھی۔ یوکے کا کنزیومر پرائس انڈیکس (سی پی آئی) سال بہ سال 2.6% سے 2.5% تک کم ہو گیا۔ یہ کیا اشارہ کرتا ہے؟ یہ تجویز کرتا ہے کہ بینک آف انگلینڈ (BoE) اپنی مانیٹری پالیسی میں نرمی کو تیز کر سکتا ہے۔ مرکزی بینک کی بنیادی تشویش اب افراط زر نہیں ہے (جسے وہ کسی حد تک نیچے لانے میں کامیاب ہو گیا ہے) بلکہ اقتصادی ترقی ہے، جو دو سالوں سے صفر کے ارد گرد منڈلا رہی ہے۔ نتیجتاً، برطانوی معیشت کو متحرک کرنے کے لیے شرح سود میں کمی کی ضرورت ہے۔ اگر افراط زر کم ہو رہا ہے، تو BoE شرح کو زیادہ جارحانہ انداز میں کم کر سکتا ہے۔ ابھی تک، BoE نے بمشکل شرحوں میں کمی شروع کی ہے۔ اس طرح، 2025 اس کے عقابی موقف میں نمایاں نرمی کا سال ہو سکتا ہے۔

BoE کے گورنر اینڈریو بیلی نے اس سال شرح میں چار کمی کے امکان کا ذکر کیا۔ تاہم، شرح کو پانچ یا چھ بار بھی کم کیا جا سکتا ہے۔ پاؤنڈ کے لیے اس کا کیا مطلب ہے؟ اس کا مطلب ہے کہ کرنسی اپنی گراوٹ جاری رکھ سکتی ہے۔ BoE پانچ بار شرحوں میں کمی کر سکتا ہے، جبکہ فیڈ سے صرف ایک بار کٹوتی کی توقع ہے۔ اس منظر نامے میں کونسی کرنسی میں ترقی کے بہتر امکانات ہیں؟

بنیادی افراط زر کی شرح بھی 3.5% سے کم ہو کر 3.2% پر آگئی (3.4% کی پیشین گوئی کے خلاف)، پونڈ کی ممکنہ کمزوری اور BoE کی طرف سے مزید مالیاتی نرمی کی ایک اور وجہ ہے۔ بدھ کے پہلے نصف میں پاؤنڈ میں نئی کمی نہ دیکھ کر ہمیں حیرت ہوئی۔ تاہم، جیسا کہ ہم نے نوٹ کیا، امریکی افراط زر کا ڈیٹا اکثر مارکیٹ کے لیے زیادہ وزن رکھتا ہے۔ امریکہ میں، ہیڈ لائن CPI بڑھ کر 2.9% ہو گئی، جبکہ کور CPI گھٹ کر 3.2% ہو گئی۔ یہ ایک ملی جلی رپورٹ بناتا ہے، لیکن اہم راستہ باقی ہے: امریکی افراط زر بڑھ رہا ہے۔ ہمیں یقین ہے کہ یہ پاؤنڈ کے لیے ایک اور اصلاحی مرحلے کا آغاز ہے۔ یہ کئی ہفتوں تک جاری رہ سکتا ہے، کیونکہ روزانہ کا ٹائم فریم حالیہ مہینوں میں اصلاحات کی کمی کو ظاہر کرتا ہے۔ تاہم، عالمی کمی کا رجحان برقرار ہے، اور پاؤنڈ کے لیے کل کے بنیادی پس منظر میں کوئی خاص بہتری نہیں آئی۔

تکنیکی نقطہ نظر سے، اصلاح کی آسانی سے وضاحت کی جا سکتی ہے۔ حالیہ ہفتوں اور مہینوں میں، CCI انڈیکیٹر نے یورو اور پاؤنڈ دونوں کے لیے خرید کے متعدد سگنلز بنائے ہیں، بشمول انحراف اور اوور سیلڈ زون میں ہونے کے اشارے۔ تاہم، یہ یاد رکھنا اہم ہے — جس چیز کو بہت سے تاجر نظر انداز کرتے ہیں — کہ جب oscillators ڈاؤن ٹرینڈ کے دوران خرید سگنل پیدا کرتے ہیں، تو وہ عام طور پر رجحان کے الٹ جانے کے بجائے اصلاح کی نشاندہی کرتے ہیں۔ اس مثال میں، پاؤنڈ 1.2400 یا اس سے بھی 1.2500 کی سطح تک بڑھ سکتا ہے، لیکن اس سے مجموعی کمی کے رجحان میں کوئی تبدیلی نہیں آئے گی۔ ایک بار جب BoE ہر میٹنگ میں پالیسی کو آسان کرنا شروع کر دیتا ہے، پاؤنڈ دوبارہ ڈرامائی طور پر گر سکتا ہے۔

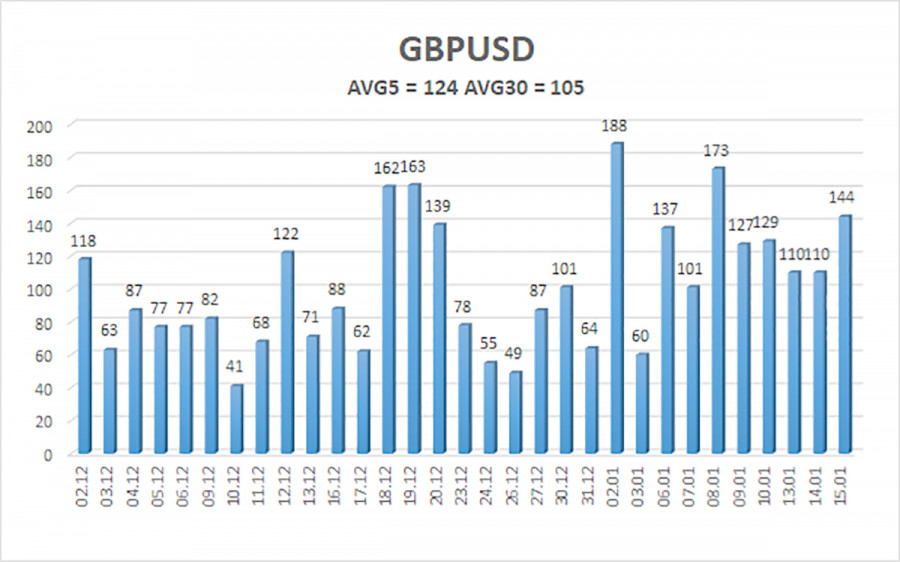

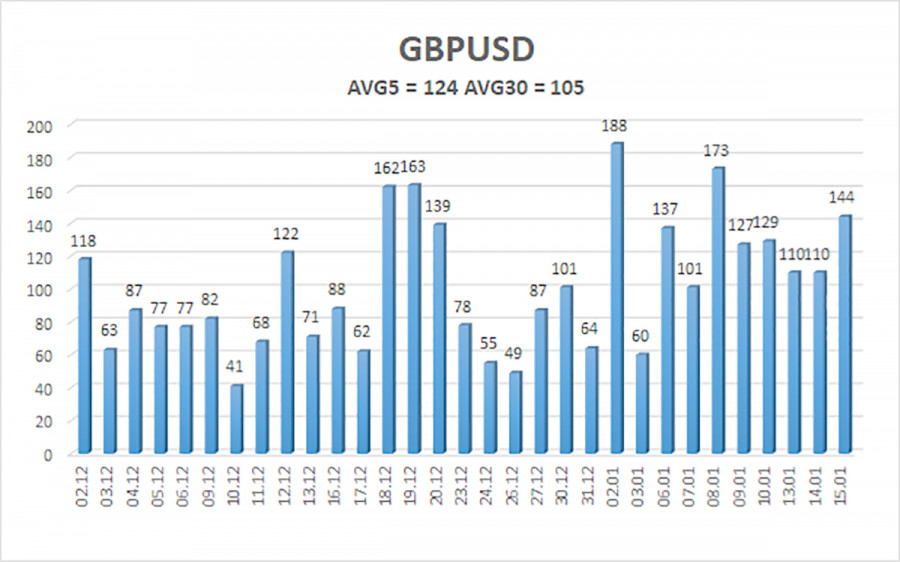

پچھلے پانچ تجارتی دنوں میں برطانوی پاؤنڈ/امریکی ڈالر جوڑی کی اوسط اتار چڑھاؤ 124 پپس ہے، جو اس جوڑے کے لیے زیادہ سمجھا جاتا ہے۔ لہذا، جمعرات، 16 جنوری کو، ہم توقع کرتے ہیں کہ جوڑا 1.2085 سے 1.2334 کی حد میں چلے گا۔ اعلی لکیری ریگریشن چینل نیچے کی طرف رہتا ہے، جو مسلسل نیچے کے رجحان کی نشاندہی کرتا ہے۔ سی سی آئی انڈیکیٹر ایک بار پھر اوور سیلڈ زون میں داخل ہو گیا ہے۔ تاہم، نیچے کے رجحان میں، زیادہ فروخت ہونے والی حالت اصلاح کے لیے محض ایک اشارہ ہے۔ اس انڈیکیٹر کی طرف سے پہلے اشارہ کیا گیا تیزی کے فرق نے بھی ایک تصحیح کا مشورہ دیا، جو اب ختم ہو گیا ہے۔

قریب ترین سپورٹ کی سطح:

S1: 1.2207

S2: 1.2085

S3: 1.1963

قریب ترین مزاحمت کی سطح:

R1: 1.2329

R2: 1.2451

R3: 1.2512

ٹریڈنگ کی سفارشات:

برطانوی پاؤنڈ/امریکی ڈالر جوڑا بدستور نیچے کے رجحان میں ہے۔ ہم لمبی پوزیشنوں سے گریز کر رہے ہیں، کیونکہ ہمارا ماننا ہے کہ برطانوی کرنسی کی نمو میں کردار ادا کرنے والے تمام عوامل کو مارکیٹ نے پہلے ہی متعدد بار قیمتوں میں ڈال دیا ہے، افق پر کوئی نیا اتپریرک نہیں ہے۔ اگر آپ خالص تکنیکی تجزیہ کی بنیاد پر تجارت کر رہے ہیں، تو 1.2329 اور 1.2390 کے اہداف کے ساتھ لمبی پوزیشنوں پر غور کیا جا سکتا ہے، بشرطیکہ قیمت موونگ ایوریج سے اوپر رہے۔ 1.2146 اور 1.2085 کے اہداف کے ساتھ، فروخت کے آرڈرز زیادہ متعلقہ رہتے ہیں۔

تصاویر کی وضاحت:

لکیری ریگریشن چینلز موجودہ رجحان کا تعین کرنے میں مدد کرتے ہیں۔ اگر دونوں چینلز منسلک ہیں، تو یہ ایک مضبوط رجحان کی نشاندہی کرتا ہے۔

موونگ ایوریج لائن (ترتیبات: 20,0، ہموار) مختصر مدت کے رجحان کی وضاحت کرتی ہے اور تجارتی سمت کی رہنمائی کرتی ہے۔

مرے لیول حرکت اور اصلاح کے لیے ہدف کی سطح کے طور پر کام کرتے ہیں۔

اتار چڑھاؤ کی سطحیں (سرخ لکیریں) موجودہ اتار چڑھاؤ کی ریڈنگز کی بنیاد پر اگلے 24 گھنٹوں کے دوران جوڑے کے لیے ممکنہ قیمت کی حد کی نمائندگی کرتی ہیں۔

CCI انڈیکیٹر: اگر یہ اوور سیلڈ ریجن (-250 سے نیچے) یا زیادہ خریدے ہوئے علاقے (+250 سے اوپر) میں داخل ہوتا ہے، تو یہ مخالف سمت میں آنے والے رجحان کو تبدیل کرنے کا اشارہ دیتا ہے۔